Koszty reklamy i koszty reprezentacji jako koszt podatkowy. Poznaj wskazówki eksperta

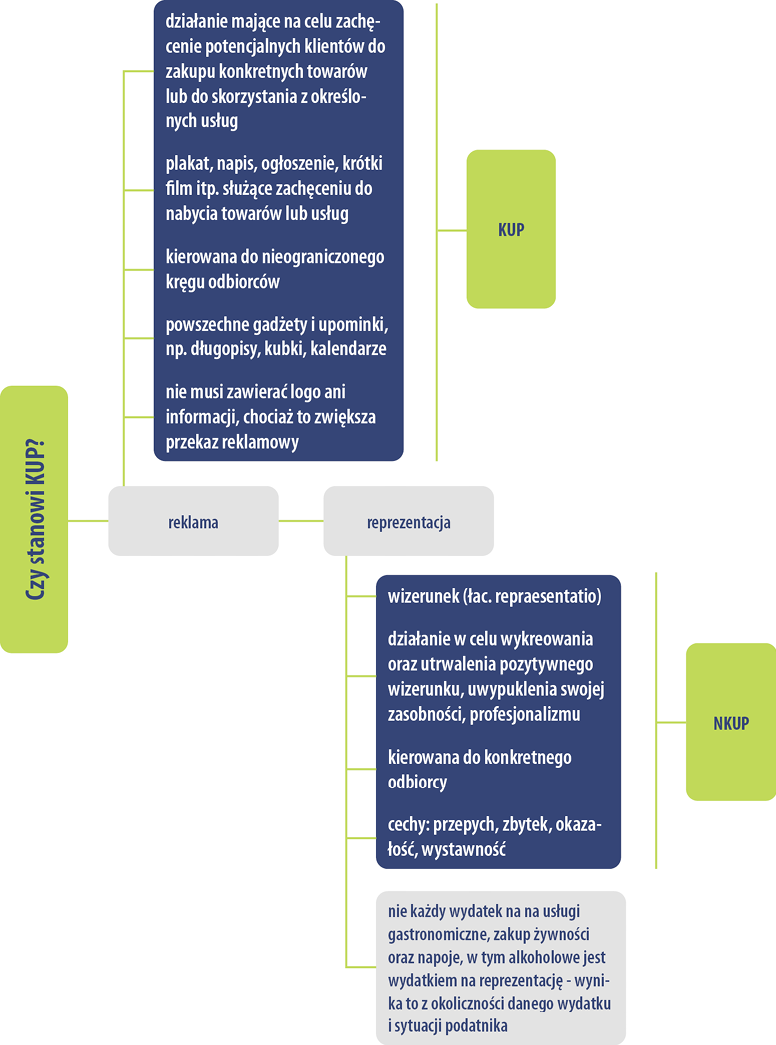

Podatnicy w toku życia gospodarczego ponoszą wiele wydatków, które nie są wprost związane z kosztem świadczonych usług lub produkowanych, odsprzedawanych towarów. Wśród takich wydatków znajdują się zwłaszcza koszty reklamy i koszty reprezentacji. Te kategorie wydatków często przysparzają problemów w praktyce, ponieważ w niektórych przypadkach granica między reklamą a reprezentacją jest mało widoczna.

Zgodnie z przepisem art. 16 ust. 1 pkt 28 ustawy o podatku dochodowym od osób prawnych (dalej jako ustawa), nie uważa się za koszty uzyskania przychodów kosztów reprezentacji, w szczególności poniesionych na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych.

Ustawa nie definiuje pojęcia „reprezentacja”, w związku z czym dla odkodowania znaczenia tego pojęcia należy odwołać się do językowego znaczenia, które wielokrotnie było roztrząsane w wyrokach sądów administracyjnych.

Po łacinie „repraesentatio” oznacza „wizerunek”. Tym samym „reprezentacja” w rozumieniu art. 16 ust. 1 pkt 28 ustawy stanowi działanie w celu wykreowania oraz utrwalenia pozytywnego wizerunku podatnika wobec innych podmiotów. W podanym znaczeniu reprezentacja to przede wszystkim każde działanie skierowane do istniejących lub potencjalnych kontrahentów podatnika lub osoby trzeciej w celu stworzenia oczekiwanego wizerunku podatnika dla potrzeb ułatwienia zawarcia umowy lub stworzenia korzystnych warunków jej zawarcia. W takiej sytuacji wydatki na reprezentację to koszty, jakie ponosi podatnik w celu wykreowania swojego pozytywnego wizerunku, uwypuklenia swojej zasobności, profesjonalizmu. Innymi słowy, reprezentacja w odniesieniu do działalności gospodarczej podatnika to działania polegające na kontaktach oficjalnych i handlowych z innymi podmiotami gospodarczymi, które mają na celu kształtowanie oraz utrwalanie właściwego wizerunku firmy. Właściwy wizerunek zaś to taki, który może sprawić, że kształtowany dzięki reprezentacji „obraz przedsiębiorcy” przełoży się na zawarcie umowy, nabywanie jego produktów lub usług (por. wyrok Naczelnego Sądu Administracyjnego z 16 października 2013 r., sygn. akt II FSK 2442/13, wyrok z 16 czerwca 2013 r., sygn. akt II FSK 702/11, interpretację indywidualną Dyrektora Krajowej Informacji Skarbowej z 5 kwietnia 2023 r., znak 0114-KDIP2–1.4010.56.2024.2.DK).

Pojęcie „reklama” również nie jest zdefiniowane w ustawie. Jednakże to pojęcie jest bardziej zrozumiałe, gdyż reklamą jesteśmy otoczeni na co dzień, zatem ustalenie znaczenia jest o wiele łatwiejsze. Słownik języka polskiego PWN definiuje pojęcie „reklama” jako:

1. «działanie mające na celu zachęcenie potencjalnych klientów do zakupu konkretnych towarów lub do skorzystania z określonych usług»

2. «plakat, napis, ogłoszenie, krótki film itp. służące temu celowi»

Zatem reklama może mieć charakter dwojaki: działania albo nośnika informacji. W każdym z obu przypadków akcent reklamy jest kładziony na towary lub usługi przedsiębiorstwa, na jego ofertę. Co więcej, reklama jest kierowana do szerokiego kręgu odbiorców. Z kolei zaś reprezentacja jest kierowana do konkretnych osób i ma na celu kreowanie wizerunku podatnika.

Zgodnie z przywołanym powyżej przepisem, kosztem uzyskania przychodów nie są wydatki na reprezentację. Ustawodawca jako przykłady kosztów reprezentacji wymienia wydatki na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych. Przy czym wcale nie jest powiedziane w tym przepisie, że tego rodzaju wydatki zawsze są kosztem o charakterze reprezentacyjnym i nie mogą stanowić kosztów uzyskania przychodów. Ustawodawca zawarł w tym przepisie zwrot „w szczególności”, który oznacza przykładowe wyliczenie. Tym samym, wymienione wydatki mogą być kosztem reprezentacji, ale nie zawsze, nie jest to zasada. Co więcej, inne wydatki niewymienione w tym przepisie również mogą być kosztem reprezentacji, na przykład elegancki ubiór.

Zatem o tym, czy dany wydatek nie stanowi kosztu uzyskania przychodów, gdyż jest wydatkiem na reprezentację, świadczą konkretne okoliczności poniesienia tegoż wydatku i sytuacja samego podatnika.

W budowaniu dobrych relacji z kontrahentami pomocne bywają upominki i prezenty. W zależności od ich charakteru mogą one stanowić koszt uzyskania przychodów albo wydatek reprezentacyjny, który takim kosztem nie będzie. Znowu każda sytuacja wymaga oddzielnej analizy z uwzględnieniem konkretnych okoliczności i sytuacji podatnika. Nie sposób jednoznacznie przesądzić, że upominek w postaci portfela skórzanego zawsze będzie wyłączony z kosztów, czy odwrotnie, że takim kosztem będzie.

Zatem każdorazowo należy zastanowić się, w jakim celu wręczany jest dany upominek czy prezent. Czy taki gest ma stworzyć dobre wrażenie podatnika, ma podkreślić jego walory, czy może ma służyć zareklamowaniu jego oferty, ułatwić skontaktowanie się, zakotwiczyć w świadomości kontrahenta ofertę podatnika.

Pierwsza kategoria pobudek będzie sprawiała, że wydatek nie będzie kosztem uzyskania przychodów.

Podsumowując, wydatki związane z relacjami z kontrahentami muszą być przemyślane i dobrze ocenione. Jeśli służą robieniu wrażenia i kreowaniu wizerunku, to bliżej im do reprezentacji, która nie stanowi kosztów uzyskania przychodów. Jeśli zaś ich celem jest reklama, prezentacja oferty czy danych kontaktowych, to wówczas mogą stanowić koszt uzyskania przychodów.

Wzory dokumentów

Wzory dokumentów Deklaracje i formularze

Deklaracje i formularze E-szkolenia

E-szkolenia Akty prawne

Akty prawne Kalkulatory

Kalkulatory Wskaźniki i Stawki

Wskaźniki i Stawki